Erfahren Sie, wie Measurabl Ihnen dabei helfen kann, diese zu melden

Es ist nicht zu leugnen, dass ESG gefragt ist – Moody's ESG Solutions erhöhte kürzlich seine Prognose für die Emission nachhaltiger Anleihen, einschließlich grüner, sozialer, nachhaltiger und nachhaltigkeitsgebundener Anleihen, für das Jahr auf über 1 Billion US-Dollar (fast 862 Milliarden Euro). Mit der steigenden Nachfrage geht ein höheres Maß an Prüfung einher, da Investoren und Gesetzgeber gleichermaßen stärkere Beweise fordern, um die Behauptungen der Unternehmen zur ESG-Performance zu untermauern.

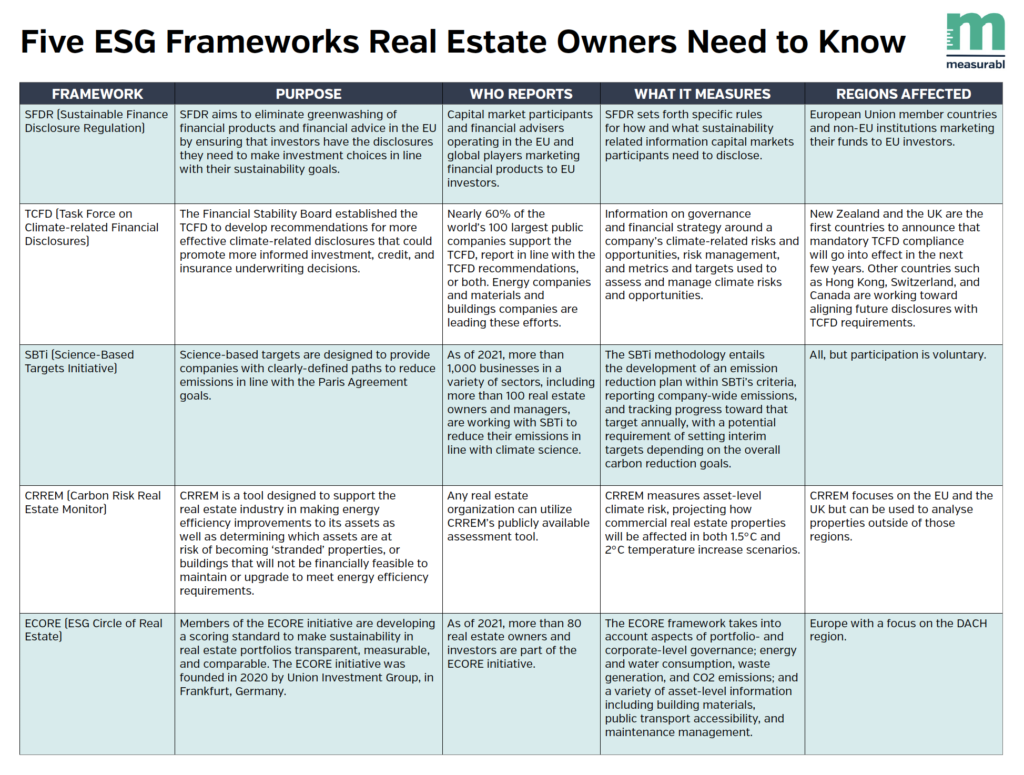

Es gibt keinen einheitlichen Weg, ESG zu messen, und dies gilt insbesondere für die Immobilienbranche. Obwohl Frameworks wie GRESB, CDP, GRI und UN PRI und andere immer noch beliebte Wahlmöglichkeiten für gewerbliche Immobilieneigentümer sind, sind eine Reihe anderer freiwilliger und obligatorischer Frameworks ins Bild gekommen. Dazu gehören neue regulatorische Rahmenbedingungen sowie freiwillige Programme, die Vermögenseigentümer bei der Dekarbonisierung ihrer Portfolios und der Berücksichtigung des breiteren Spektrums von Risiken und Chancen im Zusammenhang mit dem Klimawandel anleiten sollen. Einige dieser Programme konzentrieren sich darauf, Greenwashing von ESG-Finanzprodukten zu verhindern, während andere dazu da sind, Vermögenseigentümer zu ermutigen und dabei zu unterstützen, klare Wege zu finden, um ihre Kohlenstoffemissionen auf Netto-Null zu reduzieren.

Nachfolgend finden Sie eine Einführung in fünf neue Tools und Frameworks, die für globale Immobilieneigentümer immer relevanter werden. Unabhängig davon, wie Sie sich für die Berichterstattung entscheiden, kann Measurabl Ihnen helfen, den Prozess zu rationalisieren und vollständige, genaue und zeitnahe Daten bereitzustellen, mit denen Sie Ergebnisse erzielen, die Ihre ESG-Performance wirklich widerspiegeln.

Laden Sie unsere Kurzanleitung zu den fünf wichtigsten neuen ESG-Frameworks herunter

REGULIERUNGS-FRAMEWORKS

SFDR (Sustainable Finance Disclosure Regulation)

- Zweck: SFDR zielt darauf ab, das Greenwashing von Finanzprodukten und Finanzberatung in der EU zu beseitigen, indem sichergestellt wird, dass Anleger die Offenlegungen erhalten, die sie benötigen, um Anlageentscheidungen im Einklang mit ihren Nachhaltigkeitszielen zu treffen. Das SFDR-Regime wird in Phasen eingeführt, wobei das erste seit März 2021 läuft und die Offenlegungsanforderungen der Stufe 2 voraussichtlich Mitte 2022 in Kraft treten.

- Betroffene Regionen: Mitgliedsländer der Europäischen Union und Nicht-EU-Institutionen, die ihre Fonds an EU-Investoren vermarkten

- Wer meldet: Kapitalmarktteilnehmer und Finanzberater, die in der EU tätig sind, und Global Player, die Finanzprodukte an EU-Investoren vertreiben

- Was gemessen wird: Die im März 2021 eingeführte SFDR legt spezifische Regeln dafür fest, wie und welche nachhaltigkeitsbezogenen Informationen Kapitalmarktteilnehmer offenlegen müssen. Auf Unternehmensebene müssen Informationen darüber offengelegt werden, wie das Nachhaltigkeitsrisiko in Anlageentscheidungsprozesse oder Finanzberatung integriert wird, wie das Unternehmen die wichtigsten negativen Auswirkungen (PAI) berücksichtigt, wie die Vergütungspolitik mit der Integration von Nachhaltigkeitsrisiken vereinbar ist wie vorvertragliche Angaben zur Einbeziehung von Nachhaltigkeitsrisiken gemacht werden, inklusive Bewertungen, wie die Performance von Finanzprodukten durch diese Risiken beeinflusst werden könnte.

- Wie Measurabl helfen kann: Unsere Berichtsmodule GRESB und CDP, Instrumente zur Bewertung des physischen Klimarisikos (PCRX) und diverse ESG-Analysen decken viele der PAI-Indikatoren ab, die gemäß SFDR gemeldet werden müssen. Measurabl ist sehr versiert darin, die identifizierten Lücken zu schließen, indem es Kunden eine einfache Möglichkeit bietet, ihre regulatorischen Meldepflichten mit minimalem Meldeaufwand zu erfüllen.

TCFD (Task Force on Climate-related Financial Disclosures)

- Zweck: Das Financial Stability Board hat die TCFD eingerichtet, um Empfehlungen für effektivere klimabezogene Offenlegungen zu entwickeln, die fundiertere Investitions-, Kredit- und Versicherungsentscheidungen fördern und es den Interessengruppen wiederum ermöglichen, die Konzentration kohlenstoffbezogener Vermögenswerte im Finanzsektor und die Exposition des Finanzsystems gegenüber klimabedingten Risiken besser zu verstehen.

- Betroffene Regionen: TCFD ist ein weltweit verfügbares optionales Framework. Neuseeland und das Vereinigte Königreich sind die ersten Länder, die bekannt geben, dass die obligatorische Einhaltung der TCFD in den nächsten Jahren in Kraft treten wird. Andere Länder wie Hongkong, die Schweiz und Kanada arbeiten daran, zukünftige Offenlegungen an die TCFD-Anforderungen anzupassen.

- Wer meldet: Nahezu 60 % der 100 größten börsennotierten Unternehmen der Welt unterstützen die TCFD, berichten gemäß den TCFD-Empfehlungen oder beides. Diese Bemühungen werden von Energieunternehmen sowie Material- und Bauunternehmen angestrebt, wie im Statusbericht 2020 zu finden.

- Was gemessen wird: Informationen zu Governance und Finanzstrategie rund um die klimabezogenen Risiken und Chancen eines Unternehmens, Risikomanagement sowie Kennzahlen und Ziele zur Bewertung und Steuerung von Klimarisiken und -chancen.

- Wie Measurabl helfen kann: Viele unserer Kunden haben große Portfolios im Vereinigten Königreich und unterliegen der TCFD. Measurabl unterstützt sechs der auf Richtlinien basierenden Offenlegungen sowie drei der auf Metriken basierenden Offenlegungen durch unsere Portfolio-Trends-Analyse und die CDP-, GRESB- und Portfolio-Berichte. Measurabl ist auch in der Lage, das Klimaszenario 8.5 durch unsere Funktion „Physical Climate Risk Exposure“ zu unterstützen, wobei weitere Klimaszenarien in Kürze folgen werden.

WEGE ZU NET ZERO

SBTi (Science-Based Targets Initiative)

- Zweck: Wissenschaftsbasierte Ziele sollen Unternehmen klar definierte Wege zur Reduzierung von Emissionen im Einklang mit den Zielen des Pariser Abkommens aufzeigen.

- Wer meldet: Ab 2021 arbeiten mehr als 1,000 Unternehmen in einer Vielzahl von Sektoren, darunter mehr als 100 Immobilienbesitzer und -verwalter, mit SBTi zusammen, um ihre Emissionen im Einklang mit der Klimawissenschaft zu reduzieren.

- Betroffene Regionen: Alle, aber die Teilnahme ist freiwillig

- Was gemessen wird: Unternehmen können ein wissenschaftsbasiertes Ziel (SBT) festlegen, indem sie eine Absichtserklärung einreichen, die nach Annahme einen 2-Jahres-Zeitraum einleitet, innerhalb dessen das SBT genehmigt und dann kontinuierlich überwacht werden muss. Die SBTi-Methodik beinhaltet die Entwicklung eines Emissionsreduktionsplans innerhalb der SBTi-Kriterien, die Berichterstattung über unternehmensweite Emissionen und die jährliche Verfolgung des Fortschritts in Richtung dieses Ziels, mit der potenziellen Anforderung, Zwischenziele in Abhängigkeit von den Gesamtzielen zur Kohlenstoffreduktion festzulegen.

- Wie Measurabl helfen kann: Measurabl hilft Kunden, ihren Fortschritt in Bezug auf Kohlenstoffemissionen, Energie, Wasser und Abfallziele im Laufe der Zeit zu verfolgen. Wir arbeiten auch daran, unser Zielsetzungsmodul so zu verbessern, dass es eine Reihe von Netto-Null-Pfaden und -Szenarien umfasst, einschließlich der Methodik zur Bewertung der Kohlenstoffreduktion, die als Teil der Science Based Targets Initiative (SBTi) in Betracht gezogen wird.

CRREM (Carbon Risk Real Estate Monitor)

- Zweck: CRREM ist ein Tool, das entwickelt wurde, um die Immobilienbranche dabei zu unterstützen, Energieeffizienzverbesserungen an ihren Vermögenswerten vorzunehmen und zu bestimmen, welche Vermögenswerte Gefahr laufen, „gestrandete“ Immobilien oder Gebäude zu werden, deren Wartung oder Modernisierung zur Erfüllung der Energieeffizienzanforderungen finanziell nicht machbar ist.

- Betroffene Regionen: CRREM konzentriert sich auf die EU und das Vereinigte Königreich, kann aber zur Analyse von Immobilien außerhalb dieser Regionen verwendet werden.

- Wer meldet: Jede Immobilienorganisation kann das öffentlich zugängliche Bewertungstool von CRREM nutzen.

- Was gemessen wird: CRREM misst das Klimarisiko auf Ebene der Vermögenswerte und prognostiziert, wie gewerbliche Immobilien sowohl in Szenarien mit einem Temperaturanstieg von 1.5 °C als auch von 2 °C betroffen sein werden. Die CRREM-Software ist Excel-basiert und hilft Benutzern, zu erkennen, welche Immobilien aufgrund der erwarteten Erhöhung der strengen Bauvorschriften, Regulierungen und Kohlenstoffpreise vom Stranden bedroht sind. Es ermöglicht auch eine Analyse der Auswirkungen der Sanierung einzelner Immobilien auf die Gesamtkohlenstoffbilanz eines Gebäudes, einschließlich der Bewertung der Emissionen im Zusammenhang mit dem verkörperten Kohlenstoff der Sanierung selbst.

- Wie Measurabl helfen kann: Measurabl unterstützt derzeit einige seiner Kunden bei der Nutzung von Daten und Best Practices, die für die Durchführung der CRREM-Bewertung erforderlich sind. Wir arbeiten daran, eine Softwarelösung bereitzustellen, die unseren Kunden hilft, ihre Daten mithilfe der CRREM-Methodik zu analysieren. Dies ist für eine Veröffentlichung im Jahr 2022 vorgesehen.

FREIWILLIGES FRAMEWORK

ECORE (ESG Circle of Real Estate)

- Zweck: Mitglieder der ECORE-Initiative entwickeln einen Scoring-Standard, um Nachhaltigkeit in Immobilienportfolios transparent, messbar und vergleichbar zu machen Die ECORE-Initiative wurde 2020 von der Union Investment Group in Frankfurt gegründet.

- Betroffene Regionen: Europa mit Fokus auf die DACH-Region

- Wer meldet: Ab 2021 sind mehr als 80 Immobilienbesitzer und Investoren Teil der ECORE-Initiative.

- Was gemessen wird: Das ECORE-Framework berücksichtigt Aspekte der Governance auf Portfolio- und Unternehmensebene; Energie- und Wasserverbrauch, Abfallaufkommen und CO2-Emissionen; und eine Vielzahl von Informationen auf Asset-Ebene, einschließlich Baumaterialien, Zugänglichkeit mit öffentlichen Verkehrsmitteln und Wartungsmanagement. Das Scoring bildet neben ESG-Faktoren auch die geforderten Taxonomie-Kriterien des Pariser Klimaabkommens und des EU Green Deals ab.

- Wie Measurabl helfen kann: Measurabl ist gut positioniert, um unsere Kunden bei der Erfüllung ihrer Datenanforderungen im Rahmen der ECORE-Scoring-Methodik zu unterstützen. Mehrere unserer Bestandskunden nutzen Measurabl, um ihre ECORE-Bewertung zu erleichtern.

Buchen Sie eine Demo und erfahren Sie, wie Measurabl Ihr ESG-Reporting optimieren kann